M&Aの概要と検討する際のポイント

現在、中小企業も経営戦略上の選択肢の1つとして、M&Aをするようになってきました。その目的も、事業の再編・拡大から、後継者難による事業承継(売却)まで多様です。ベンチャーキャピタルなど、ベンチャー企業への出資者にとっては、IPOとともに有力な出口戦略の1つとなっているともいえます。

1 社長にとって欠かせないM&Aの基礎知識

経営においてM&Aが身近になる一方で、その手法や実際に検討する際の留意点などを把握していない人も少なくないようです。自社がM&Aの当事者になるか否かはさておき、社長であればM&Aの基礎知識は押さえておきたいものです。

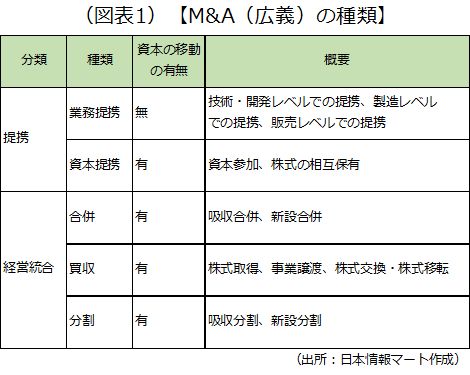

以降では、株式会社を想定して、M&Aの基本的なポイントを紹介します。まず、M&Aは狭義には「合併・買収」を指しますが、広義には提携などを含むこともあります。整理すると次のようになります。

2 提携

1)業務提携

業務提携とは、契約によって協力関係を結ぶことです。資本拠出を伴うものも業務提携ということがありますが、後述する資本提携と区別することが一般的です。業務提携は「販売委託・代理店契約などの販売に関する提携」「技術ライセンスの提供・共同研究開発などの技術・開発に関する提携」「OEMや製造委託・資材調達などの製造に関する提携」など、幅広い目的で行われています。

2)資本提携

資本提携とは、資本拠出を伴った関係を結ぶことです。出資比率によって、関係の親密化を目的として出資するケース(出資比率が低い)から、買収に近いケース(出資比率が高い)まであります。資本提携では、「相手方の株式の取得・新株引受けによる提携(資本参加)」「相互に株式を保有する提携(相互保有)」などが行われます。

3 経営統合

1)合併

合併とは、複数の会社が1つの会社になることをいいます。合併には、吸収合併と新設合併があります。新設合併の場合、消滅会社が有していた許認可をあらためて取得しなければならないことがあるなどの理由から、通常は吸収合併の手法が用いられることが多くなります。

1.吸収合併

吸収合併とは、合併により消滅する会社の権利義務の全部を合併後存続する会社に承継させるものをいいます。吸収合併では、既存の会社のいずれかが合併後も存続します。

2.新設合併

新設合併とは、合併により消滅する会社の権利義務の全部を、合併により設立する新設会社に承継させるものをいいます。新設合併では、既存の会社は全て消滅します。

2)買収

買収とは、被買収会社の経営権をそれに見合う対価で獲得することです。買収には、次のような手法があります。

1.株式取得

既存の発行済株式を譲渡(売却)する方法を「株式譲渡」といいます。また、被買収会社が新株を発行(第三者割当増資)し、それを引き受けることを「新株引受」といいます。双方ともに、株式取得によるM&Aにおいて用いられています。

2.事業譲渡

事業譲渡とは、会社の事業の全部または一部を譲渡(売却)する手法です。土地・建物や売掛金・在庫だけでなく、営業権や人材、ノウハウ等も譲渡(売却)対象とすることができます。事業譲渡のメリットの一例として、簿外資産、簿外負債を引き継がない点、引き継ぐ従業員・契約を限定することができる点などが挙げられます。また、デメリットの一例としては、個別の資産・取引ごとに譲渡の手続きを行わなければならないため、手続きが煩雑である点、取引先との契約などがうまく引き継げないリスクがある点などが挙げられます。

3.株式交換・株式移転

株式交換とは、ある会社が他の会社を完全子会社化するときに、被買収会社(子会社)の株主に対して、買収会社(親会社)の株式を交付することで完全子会社化する手法です。子会社の株式を持っていた株主には、親会社の株式が所定の交換比率で計算された株数だけ割り当てられます。

株式移転とは、1つまたは2つ以上の会社が、その発行する全ての株式を新たに設立する親会社に取得させることをいいます。完全親会社となる会社が新設され、そこに既存の会社が完全子会社となってぶら下がることとなります。持株会社を設立する際に利用される手法です。

3)分割

分割する会社の権利義務の全部または一部を、既存の他の会社に承継させる「吸収分割」と、分割により設立する会社に承継させる「新設分割」の2つの手法があります。

4 M&A(狭義)を検討する際に押さえておきたいポイント

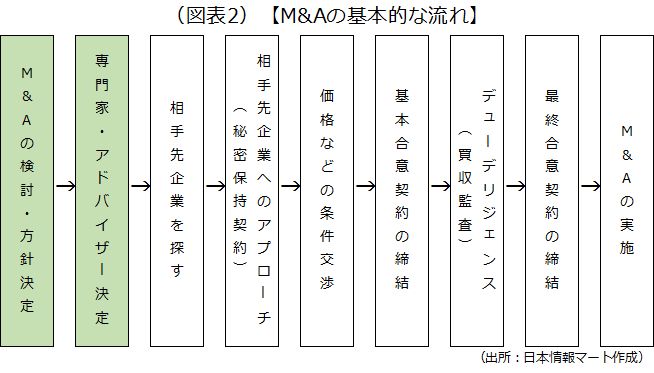

1)M&Aはどのような流れで進むのか

M&Aの基本的な流れは次の通りです。

M&Aを進める際は、専門家やアドバイザーの協力が不可欠です。逆に言うと、M&Aを進めるプロセスの多くは、専門家やアドバイザーに相談をしながら判断することができます。

しかし、「M&Aを行うか否か」「M&Aを行う場合、どのような企業(事業)を希望するのか」といった方針の決定や、「どの専門家やアドバイザーと契約し、協力を得るのか」といった専門家やアドバイザーの決定は、会社が主体的に判断することになります。

2)方針の決定

1. M&Aの目的

まずは、M&Aを行う目的を明確にする必要があります。買い手側の目的は既存事業の強化・拡大、新規事業の展開などになります。一方、売り手側の目的は、事業のリストラクチャリングや後継者不在に伴う事業承継などというケースが多くなります。なお、「既存事業の強化・拡大」であれば、「○○地域における事業強化」といったように、目的をより具体的にすることが大切です。

また、その際には、目的達成のためには合併・買収が最良の手法なのかという視点を持つことも大切です。例えば、「既存事業の強化・拡大」を達成するためには、合併・買収以外にも業務提携や資本提携という手法も考えられます。合併・買収に固執することなく、こうした幅広い選択肢の中から、最良の手法を検討するようにしましょう。

2.主要ポイントの整理

M&Aを前向きに検討する場合は、次のようなポイントを、可能な範囲で整理してみるとよいでしょう。

(買い手の主な検討事項)

- 買収対象(業種、企業規模、特徴、エリアなどを基にした対象選定)

- 買収金額の予算の程度

- 買収手法

- 買収資金の調達方法

- 法的規制や税法上の問題など障害の有無

- 買収後の事業計画

(売り手の主な検討事項)

- 売却先候補(業種、企業規模、特徴、エリア、経営スタイルなど)

- 売却に当たっての条件(希望譲渡価額など)

- 法的規制や税法上の問題など障害の有無

- 売却後の計画(事業計画または資産運用計画)

こうした点を整理した上で、特定分野に強みを持つ専門家・アドバイザーと協議することが有益です。

3)専門家・アドバイザーの決定

M&Aを支援する専門家・アドバイザーとしては、税理士、公認会計士、弁護士などの専門家(各事務所)やM&A支援会社などが挙げられます。また、金融機関もM&Aの支援を行っており、こうした先が専門家・アドバイザー候補となります。

ただし、M&Aを熟知していない企業にとっては、自社に適している候補先を探すのは簡単ではありません。また、専門家・アドバイザーは、M&Aの成否を左右する重要な存在となるため、慎重に決定する必要があります。

自社の判断に不安があるときには、金融機関や顧問税理士などの身近な専門家などに相談するとよいでしょう。金融機関は、自らがM&Aの支援をしているだけでなく、M&Aに強みを持つ専門家やM&A支援会社などを紹介してくれることもあります。

また、専門家は、同業者をはじめとして広範なネットワークを持っています。そのため、自らがM&Aに関する業務を行っていなくても、要望に合った専門家・アドバイザー候補を紹介してもらえることがあります。こうしたM&Aに精通している人たちを活用しながら、信頼できる専門家・アドバイザーを選ぶことが大切です。

以上

(監修 税理士法人AKJパートナーズ 公認会計士、税理士 長本光生)

※上記内容は、本文中に特別な断りがない限り、2017年9月4日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。