【資金調達】エクイティ・ファイナンスで必ず押さえておきたい資本政策

企業の主なファイナンスの手法は、

- 投資家から出資を募り、その対価として株式を発行するエクイティ・ファイナンス

- 金融機関等からの借り入れを行うデット・ファイナンス

に大きく分けられます。スタートアップの事業の場合、事業の新規性ゆえ、不確実性が高く、与信を得にくいため、エクイティ・ファイナンスを用いることが主流です。

起業家が目指すものに、事業の成功がありますが、ハードな環境に耐えて事業を成功させたリターンとしてエグジットの際に適切なキャピタルゲインを得るべきです。また、円滑な意思決定を実現するためには、起業家が一定の持株比率を維持しておく必要もあります。そのためには、エグジット時に想定される起業家の持ち株比率から逆算して、創業当初から資本政策を意識しなければなりません。

後に解説する通り、資本政策は、ほぼ不可逆なものです。そのため、特に、共同創業者が存在する場合には、エグジット時の持ち株比率を想定しながら創業当初の持ち株比率を決定し、創業者間の関係性が悪化した場合などにも備えておく必要があります。

そこで、今回は、スタートアップのファイナンスを考える上で、はじめに意識しておくべき、創業者の株式についての考え方をご紹介します。

1 創業者間の持ち株比率と資本政策

いきなり身も蓋もない話をすると、創業者間の持ち株比率等について、これといった正解はありません。どのような持ち株比率であっても成功する企業もあれば、失敗する企業もあります。もっとも、創業者の持ち株比率は、資本政策を考える上で初めの基礎になるので、それがどのような意味を持つのか、また、どのような要素を考慮してこれを決めるべきかについては、意識しておく必要があります。

創業者の持ち株比率を決める上で考慮すべき要素は、大きく

- キャピタルゲインの分配

- 会社の意思決定の円滑性

に分かれます。

前者のキャピタルゲインの分配という要素は、各創業者の事業に対する役割や寄与の仕方、人間関係などさまざまな事情が関係するため、法的な観点で捉えられる問題ではなく、創業者間で考えを擦り合わせた上で決める他ありません。

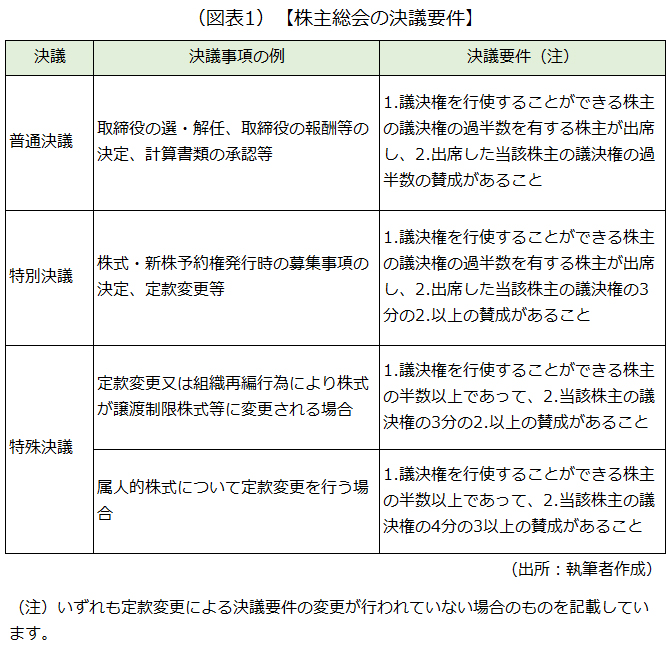

一方で、会社の意思決定の円滑性という要素は、主に株主総会での意思決定を意味しており、その決議要件は会社法に定められていることから、法的な問題といえます。株主総会の決議要件については、おおむね下表の通りですが、株式発行時の募集事項の決定や定款変更は、多くのスタートアップにおいて必要となるものであるため、これらの決議において必要となる特別決議の決議要件(議決権数の3分の2)については、エグジットまでの持ち株比率の希釈化を想定し、意識しておく必要があります。

従って、法的な観点からいえば、創業期において、代表者が議決権の3分の2を切ってしまうような持ち株比率の定め方には、その後、代表者単独で会社の意思決定ができなくなるリスクがあるといえます。

2 創業者株主間契約

1)創業者株主間契約とは

創業者間で各創業者が保有する株式の有事の取り扱いについて定める契約として、「創業者株主間契約」というものがあります。創業者株主間契約の目的は、主に、何らかの事情で創業者の一部が事業から脱退する際の株式の取り扱いを定めることにあります。従って、関係性が良好な創業期において、これを締結しようと持ちかけるのには高い心理的ハードルがあるように思います。

もっとも、創業者の一部が事業から脱退することは珍しくないので、創業者株主間契約を締結する意義は大きく、内容の濃淡は置くとしても、できるだけ締結すべきものと考えます。

それでは、創業者株主間契約ではどのような内容の契約を結ぶべきなのでしょうか。創業者株主間契約で定めるべき事項としては、主に、

- 脱退する創業者の株式の譲渡

- 譲受人

- 譲渡価額

があります。

2)脱退する創業者の株式の譲渡

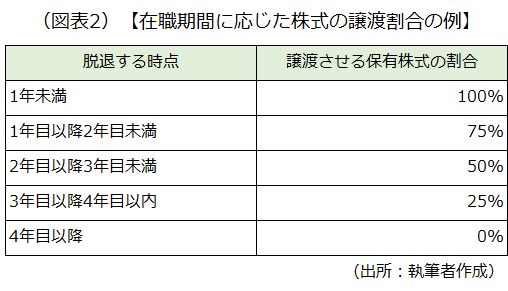

一般的には、リバースベスティングと呼ばれる定めを設けて、一定期間内に創業者が脱退した場合には、在職期間に応じて、強制的に保有する株式の一定数を譲渡させる方法がとられています。

特に決まりがあるわけではありませんが、在職期間に応じた株式の譲渡割合は、以下のような割合で定めることが多いです。もっとも、あくまで、これは持ち株比率の少ない創業者に対する定めとして機能するものです。例えば5:5で持ち株比率を定めた創業者について同様の考え方をとった場合に、一方が4年目以降に脱退すると、会社としての意思決定が困難となる可能性があるので、持ち株比率や状況に応じて定める内容を考慮する必要があります。

3)譲受人

脱退する創業者の株式を誰が譲り受けるかについては、他の創業者または他の創業者の指定する者などとすることが一般的です。会社の株式ならば、会社で譲り受ければよいのではないか、という疑問も湧くかもしれませんが、自己株式の取得は、剰余金の配当等の場合と同様に、会社法上の分配可能額が存在していなければできないため、スタートアップにとっては容易ではありません。

減資を行うことにより分配可能額が生じる場合もありますが、既に第三者からの資金調達を経ている場合、株主間契約等の定めにおいて、減資が投資家による事前承諾事項とされていることが多いので、ここでも高いハードルが生じます。

4)譲渡価額

譲渡価額についてはどのように考えるべきでしょうか。譲り受ける側の創業者としては、低廉で済むに越したことはなく、逆に脱退する創業者としては高ければ高いほど良いはずです。

しかし、事はそう簡単ではありません。特に譲り受ける側の創業者の立場として低廉な価格を定めた場合、注意すべきは税金です。バリュエーションがさほど上昇していない時点における譲渡であれば、多少低廉な譲渡であっても贈与税は大きな金額にはなりません。しかし、成長するスタートアップのシリーズA以降からエグジットにかけてのバリュエーションの伸びは急激であるため、後のラウンドで創業者が脱退すると、その金額は計り知れないものとなる可能性があります。

また、逆に、脱退する創業者が会社に株式を譲渡する場合に、時価の2分の1以下で行うと、時価と譲渡価額の差額に課税されるため、脱退する創業者にとっては、譲渡価額が低廉なばかりでなく、課税の負担まで負わされるという結果にもなりかねません(会社の受贈益に対する課税については、自己株式の取得の場合か否か等の事情により、課税の有無が異なり得るため、税理士等の専門家への相談が必須となります)。

このように、譲渡価額の決定に際しては、譲渡人と譲受人の双方の課税負担についても考慮しなければならないのに加え、その負担を負うことができるか否かは、創業者の脱退時点における会社のバリュエーションにも左右されるため、事前に確定的な内容を定めておくことには、いずれかに大きなリスクとなる可能性があります。

実際には、譲渡価額について、譲受人となる創業者等の負担を考慮して、「当該株式の取得価額」などと定められているケースもあり、後に話し合いで収拾がつかなくなる可能性を見越すと、このような定め方にも一定の合理性があるものと考えます。もっとも、私見としては、将来の時点におけるリスクの大きさ、およびそのリスクがどちらに生じるものであるかという点について、予測可能性が低いため、「双方協議により合理的な価額を定める」といった決め方が穏当なところではないかと考えています。

3 創業者の持ち株比率と資本政策の不可逆性

資本政策は基本的に不可逆なものですが、特に創業者の持ち株比率は、創業以降の資本政策のベースになるものであるため、より不可逆な要素が強いといえます。株式を譲渡してもらえば、やり直しが利くのではないかと思われるかもしれませんが、既に述べた通り、バリュエーションの上昇や税務上の負担などの観点から、現実的に譲渡が困難となる可能性もありますし、実際には、気持ちなどの面から、株式の譲渡に応じてもらうことは容易ではありません。

また、創業者株主間契約においてリバースベスティングが付されている場合には、一定の割合で脱退する創業者が株式を保有し続けることになるため、株式を取り戻して完全に資本政策をやり直すことはできません。

なお、創業者の持ち株比率が希釈化し過ぎてしまった場合に、主に株主総会における意思決定の円滑性を保持するために、持ち株比率を回復させる手段がないわけではありません。ある程度の規模に成長したスタートアップでは、バリュエーションの上昇により、創業者が自ら普通株式の払込価額を支払う資力がないことがほとんどでしょう。

そこで、劣後株式という残余財産の分配等の株式の内容について、普通株式よりも劣る条件を付した株式を低廉な価格で発行し、持ち株比率を回復させるという手段があります。もっとも、普通株式よりも内容が劣後することを理由として、低廉に設定した価格が、果たして株式の適正な価格といえるのか、すなわち、実質は普通株式と経済的な価値は変わらず、普通株式と劣後株式の差額が、引受人の経済的な利益となる結果、課税の対象とならないのか、という点も問題となります。劣後株式にはこうした税務上の懸念もある他、劣後株式の発行やその内容について、既存株主のコンセンサスを得るという負担も生じることから、やはり、資本政策のやり直しが可能であるという前提で、持ち株比率を決めることは得策ではないといえます。

4 終わりに

今回は、スタートアップのファイナンスを考える上で、初めの基礎となる、創業者の株式についての考え方をご紹介しました。冒頭で申し上げた通り、創業者の持ち株比率等については、正解はありませんが、資本政策は不可逆なものであるため、慎重に検討すべきテーマといえます。

次回は、実際にエクイティ・ファイナンスを行う上で、実務上注意すべき点について、代表的なスキームを紹介しながら解説したいと思います。

以上

※上記内容は、本文中に特別な断りがない限り、2020年10月27日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。