ドラッカーに学ぶ「どんぶり勘定式」資金繰り表作成のポイント/資金繰りの基本(5)

P・Fドラッカーが「イノベーションと企業家精神(エッセンシャル版)」という本の中(174~175ページ)で、「企業家は利益を重視する。だがそれは間違っている」と述べています。さらにドラッカーは「利益は虚構である」とまで言っています。ちなみに、虚構とは「事実ではないことを事実らしくつくり上げること(フィクション)」という意味です。

つまりドラッカーによると企業は「利益よりも、キャッシュ、資本、管理が重要である」と言っているのです。確かに、利益は=フィクション(作り話)で、キャッシュは=ノンフィクション(実話)と考えるとわかりやすいですよね。このドラッカーの主張に筆者は大いに共感したものですが、実際の中小企業の状況を見てみるとどうでしょうか? 残念なことにいまだに「利益を重視すること」が常識になっているように感じます。

筆者は、昔から中小企業の社長が大好きで、その大好きな中小企業社長の会社が成長するために「会計の常識を変えることができる!」と信じて日々努力と工夫を続けています。

もし、あなたの中で、会計の常識がドラッカーの言うように「利益重視」から「キャッシュ=残高重視」に変われば、1.資金繰りの悩みがゼロになり、2.本来やるべき仕事(経営)に今よりも集中できるようになります。その結果、3.あなたの会社が成長するための基礎・土台がより強固になっていくことでしょう(利益がなくてもいいと言っているわけではありません)。

そのような効果を得るために、私は「どんぶり大福帳®」という中小企業向けの資金繰り表を作りました。形になるまでに25年も掛かりましたが、中小企業の社長が心の底から納得して経営判断できる材料としての数字を「どんぶり大福帳®」を通じて提供できるようになっています。

「どんぶり大福帳®」は簡単シンプルですので、会計の専門知識は一切不要です。「どんぶり大福帳®」を導入すれば、エクセルだけで誰でも簡単に自分の会社の預金残高を1年先まで未来予測できるようになります。

この記事は、利益重視ではなく、キャッシュ=残高重視を本質とする「どんぶり大福帳®」という資金繰り表の考え方から作成のコツまでを、ドラッカーの主張を交えながら紹介していきたいと思います。

1 なぜ「どんぶり勘定」なのか?

1)中小企業は「どんぶり勘定」でOK!

一般的には「『どんぶり勘定』はダメです」と言われていますが、筆者は、「中小企業は『どんぶり勘定』でOKです」と言い続けています。とはいえ「中小企業は思い切り適当でいいです。いい加減でOKです」と言っているわけではありません。その意味するところは、

「損益」ではなく「お金の動き」だけをそのまましっかりと見ていきましょう

ということです。

2)「どんぶり勘定」の語源

ところで、「どんぶり勘定」と聞いて、あなたはどのようなどんぶりを想像しますか? カツ丼でしょうか? 親子丼でしょうか? 牛丼でしょうか? 丼(どんぶり)にはさまざまなものがありますよね。実は、どんぶり勘定の「どんぶり」とは、カツ丼などの器のどんぶりのことではありません。ご存知でしたでしょうか?

昔、職人さんが前掛け(エプロンのようなもの)をしていました。その前掛けのお腹の部分に大きなポケットが付いていました。その「ドラえもん」のポケットのような大きなポケットのことを「どんぶり」と呼んだそうです。

そして、職人さんはその「どんぶり」に紙幣や硬貨を入れてお金の出し入れをしていました。そのお金の出し入れの様子がはたから見たら適当でいい加減に見えたことから、適当でいい加減なお金の出し入れのことを「どんぶり勘定」というようになったのがどんぶり勘定の語源です。

3)職人さんはいい加減だったのか?

確かに、職人さんがポケットからお金の出し入れをしているところをはたから見たら「適当でいい加減」に見えるかもしれません。でも、職人さんは、本当にいい加減にお金の出し入れをしていたのでしょうか? 筆者はひょっとしたら違うのではないかと考えるようになりました。

職人さんは、お金が足りなくなったら、仕事の道具や材料を買うことも出来なくなるし、生活もできなくなるから困りますよね。ですから、職人さんは実はしっかりと「お金の流れ」をわかりながらお金の出し入れをしていたはずです。例えば「今日はこれだけの入りがあって、これだけの出があった。残りはこれくらいあるから明日はあれを買える」というように。

4)そもそも「お金の流れ」とは何なのか?

よくよく考えてみると「お金の流れ」とはいったい何のことなのでしょうか? 紙幣や硬貨や預金のことをお金と呼びますが、そのようなお金は川にある水のようには流れていません。そこで20年以上「お金の流れ」とは何なのか? ということを考え続けて、以下のような結論にたどり着きました。お金の流れとは「入り」と「出」と「残り」のことだったのです。つまり、企業のお金の流れをつかむには、「損益」を追いかけるではなく、ただ単純に、お金の「入り」と「出」と「残り」の3要素だけを見ていけば事足りるということなのです。職人さんの「どんぶり勘定」は本質的には理にかなったお金の管理方法だったのです。

ですから、わたしたちも職人さんと同じように、どんぶり勘定で、お金の「入り」と「出」と「残り」をそのまま見ていけばいいわけです。

2 「どんぶり勘定」の効果

このように、どんぶり勘定でお金の「入り」と「出」と「残り」を管理していると、以下のような効果が期待できます。

- 資金繰りのストレスがゼロになります。

- 本来やるべき仕事(経営)に今よりも集中できるようになります。

- 会社が成長するための基礎・土台がより強固になります。

「利益重視」で損益を追いかけている会社は、もしかすると財務上の見通しを持たずにお金を回しているのかもしれません。その場合、事業が成功するほど危険になるという悪循環に陥る傾向があります。それに対して、「どんぶり勘定」で残高を重視しながらお金を管理している会社は、先を見越しながらお金を回しているため、余計なストレスがなくなり本来やるべきことに集中でき、事業が急成長しても軌道に乗って善循環の経営ができる傾向があります。

つまり、何のために「どんぶり勘定」でお金の流れを管理するのか? の答えは、「気持ちに余裕を持ち、先を見越しながらお金を回し、本来やるべきことに集中して、事業を成長しやすくするため」ということができます。

3 「どんぶり勘定」の肝

「どんぶり勘定」で特に意識していただきたい肝は、以下の2つです。

1)予測する

「どんぶり勘定」は、お金の「入り」と「出」と「残り」を管理することと言いましたが、その際には、お金の「入り」と「出」と「残り」を予測することが重要になります。過去の数字だけを見ていてもあまり意味はありません。見込みの数字を予測することが肝になります。

ドラッカーも前出の書籍(175ページ)で、「資金のマネジメントはキャッシュフローの予測によって容易に行える。ここでいう予測とは、希望的観測ではなく最悪のケースを想定した予測である」と言っています。

2)簡単シンプルに

資金繰り表を作成しようとするとき、最初は簡単シンプルに作ろうと思っていても、なぜかだんだん「損益」寄りになってしまい複雑(かつ難しい)になってしまいがちです。複雑になれば、使いこなせず挫折したり、作成した人にしか理解できなかったりするケースに陥りがちです。

例えば、会社の資金繰りのことは、ベテランの財務担当者一人の頭の中だけにあり、社長を含め他の誰にも分からない、という会社をよく見かけます。会社の大事なお金の情報を共有できないので、そのような会社の社長はとても困っています。ですから、資金繰り表は、誰にでも簡単に理解できるように簡単シンプルにすることがとても重要になります。資金繰り表を簡単シンプルに作成するコツは「損益」とはまったく別の物を作っているということを強く意識することです。

4 「どんぶり大福帳®」の7つの特徴とは?

ここまでお話をしてきた「どんぶり勘定」の考え方を、実務において実際に効果が得られるように形にしたものが「どんぶり大福帳®」です。25年間の試行錯誤を繰り返した末に誕生した中小企業向けの資金繰り表がそれです。

「どんぶり大福帳®」には以下に掲げる7つの特徴があります。

1)エクセルで作成

2)簡単シンプル

3)1年先まで残高予測できる

4)日ベースの日繰り表が基本

5)日繰り表と月繰り表が連動

6)通帳ベース

7)同業他社比較できる

次に、7つの特徴を簡単にひとつずつ解説していきましょう。

1)エクセルで作成

高価なソフトウエアは必要なく、普段お使いのエクセルで作成しますので、誰にでも簡単に操作することができます。

2)シンプルな形

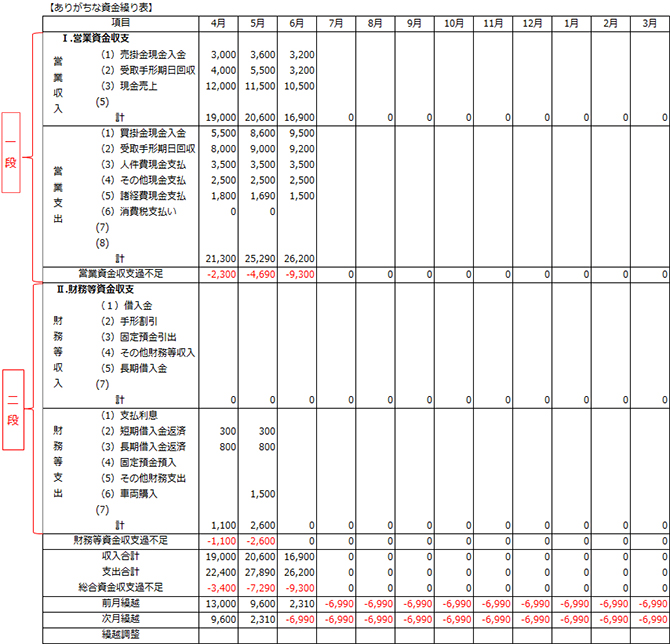

資金繰り表は形が大事です。下表は、よく見かける資金繰り表のひな型ですが、「収入」「支出」の収支が、Ⅰ営業資金収支とⅡ財務等資金収支とがあり、収支(「入り」「出」)が2段構成になってしまっています。このように2段階構成になると計算がとても複雑で難解になり会計の専門家である税理士でも数字を合わせるのがとても難しくなります。

ですから「どんぶり大福帳®」は下表のように「入り」と「出」を1段構成にしています。1段構成であれば誰でも簡単に数字を合わせることができます。

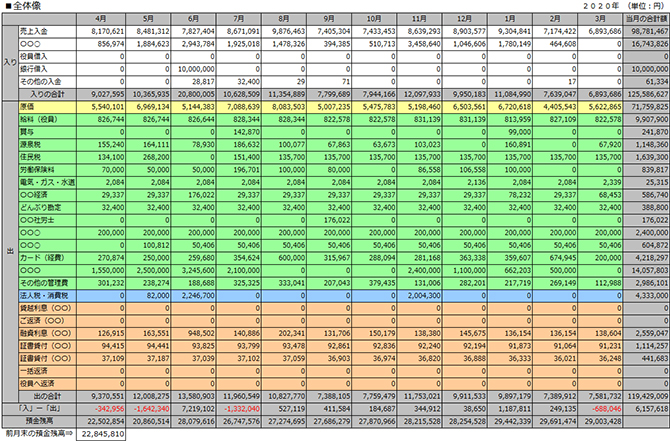

そして、見やすいように色分けをしています。白色は「入り」、黄色は「仕入」、緑色は「経費」、青色は「税金」、茶色は「返済」としています。

3)1年先までの残高を予測できる

上の図表の一番下にある行の数字が「預金残高」です。「入り」も「出」も1年先までの見込みの数字を入力しているので、1年先の見込みの「預金残高」を常に見ながら経営していくことができます。

まずは、直近1年分の過去の数字を通帳からそのまま入力し、その入力した数字を足したり引いたりして将来1年分の数字に調整するのが、実際に予測(見込み)の数字を入力するときのコツです。

ドラッカーは前述の書籍の中(175ページ)で、「常に先を見て、どれだけの資金が、いつ頃、何のために必要になるかを知っておかなければならない。一年の余裕があれば手当は可能である」と言っています。まったくその通りだと思いますし、「どんぶり大福帳®」であればそれが可能になります。

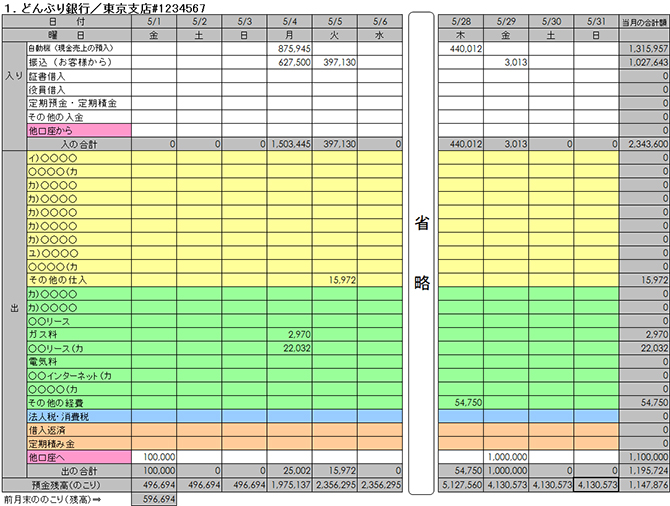

4)日ベースの日繰り表が基本

「5日ごと」の資金繰り表や「月ベース」の資金繰り表をよく見かけますが、それだと「〇月〇日にいくらお金が足りなくなるのか?」「〇月〇日にいくらお金が余っているのか?」という最も大事なことが分かりません。ですから、資金繰り表は「日ベース」の日繰り表にすることが基本中の基本といえます。

なお、この「どんぶり大福帳®」は、

こちらからダウンロード

できます。

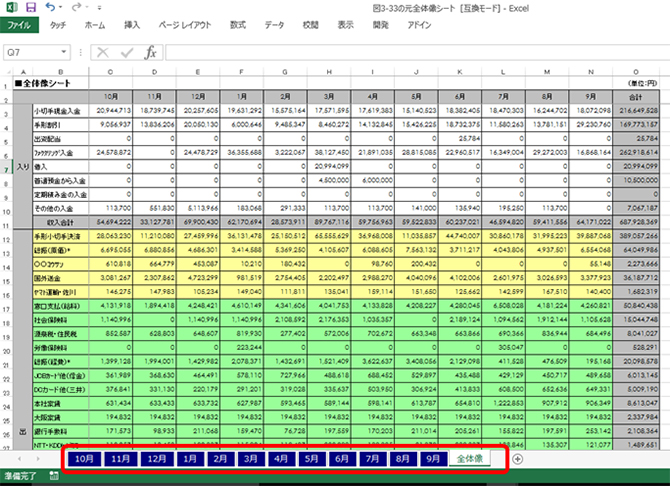

5)日繰り表と月繰り表が連動

下の図表は、9月決算のクライアント企業のものです。画面の下にあるタブを見ていただきたいのですが、10月タブから9月タブまでが、それぞれ1カ月間の日繰り表です。そして全体像タブが1年間を見通せる月繰り表となっています。日繰り表の月の合計額の数字が全体像タブの月繰り表に飛んでくるようにリンクを貼っています。数字を入力するのは日繰り表のみで、月繰り表の全体像シートは入力せずに見るだけです。

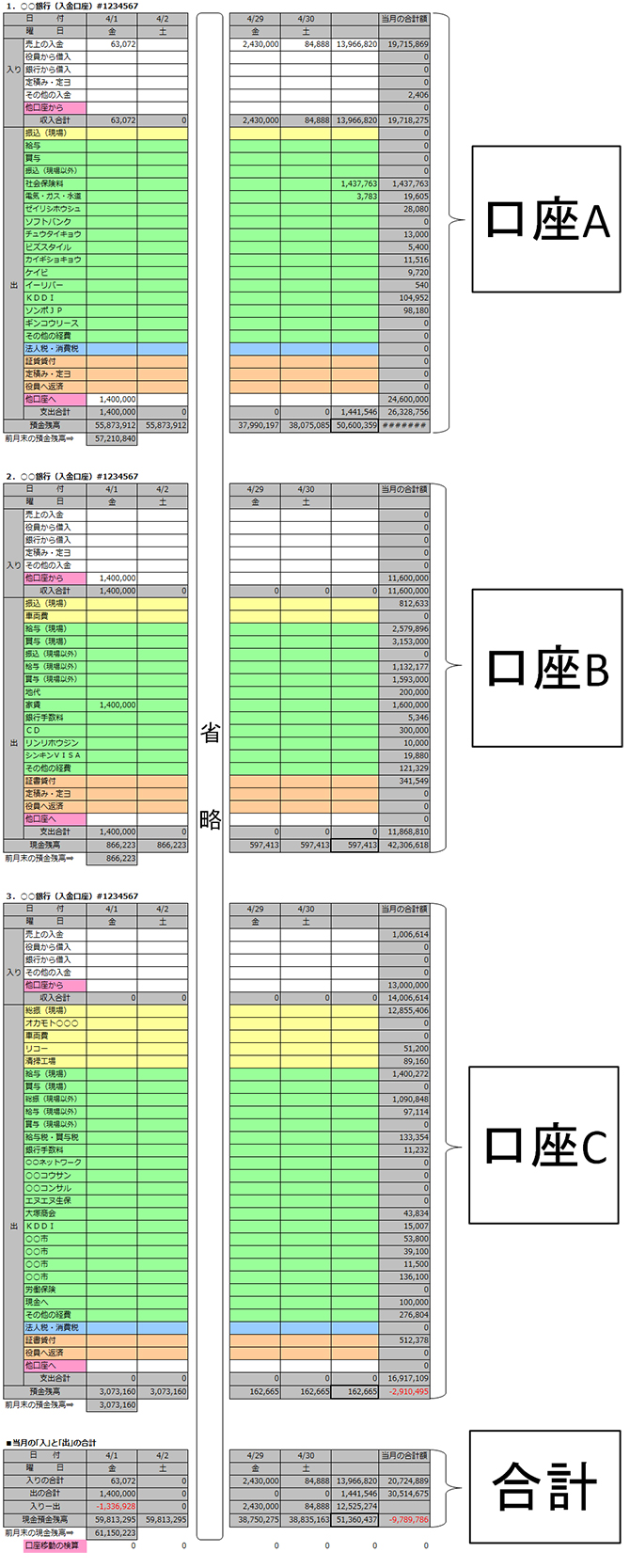

6)通帳ベース

日繰り表は通帳ベースで管理すべきです。口座ごとに「入り」と「出」と「残り」の表を作るのが一番ストレスのない管理方法です。下の図表は3個の口座(A口座、B口座、C口座)を使っているクライアント企業の事例です。3個の口座を使っているのですから3個の表が必要になります。もし10個の口座を使っているのであれば、10個の表を作成することになります。複数の口座を使っているのに1個の表で管理しようとすると作成が非常に困難になり、挫折してしまいます。

また、項目について、勘定科目(決算書の項目)を使用する会社が多いのですが、勘定科目を使用すると、資金繰り表とは別のところで集計をしないといけなくなるので、面倒ですし、ミスが増えます。そこで、「どんぶり大福帳®」では、「通帳」に記載されている項目をそのまま使用するようにしています。あくまでも「通帳ベース」ということが基本になります。

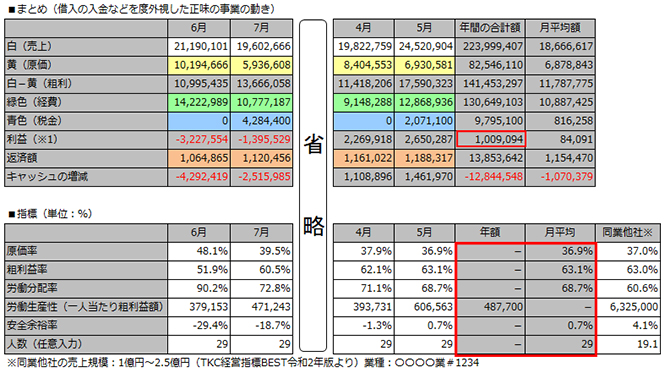

7)同業他社と比較できる

下の図表のように、全体像シートの数字を整理して、粗利益率や労働分配率などの指標をあらかじめ自動計算されるようにしておけば、簡単に同業他社の数字と比較できるようなるので、経営課題が浮き彫りになります。

5 まとめ

ドラッカーは前述の書籍の中(174ページ)で、「挫折の原因はいつも同じである。第一に、今日のためのキャッシュがない。第二に、事業拡大のための資本がない。第三に、支出や、在庫や、債権を管理できない。おまけに、これら三つの症状は同時に起こる。1つでも起こると体力を損なう。財務上の危機は、立て直しに非常な労力と苦痛を伴う。しかし、これら3つの症状はいずれも予防できる」と言っています。

ドラッカーは実務の現場で実際に行われている具体的な手法についてまでは述べていませんので、その具体的な手法について、当記事で「どんぶり大福帳®」を例にして述べさせていただきました。「どんぶり大福帳®」を導入すれば、あなたもドラッカーが提唱しているお金の管理が簡単にできるようになります。変化の時代にはとくにお金の分析と予測と管理が大事になります。ぜひ参考にしていただいて、成果を出していただけると幸いです。

以上

※上記内容は、本文中に特別な断りがない限り、2021年6月21日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。

中小企業の資金繰りの悩みをゼロにする専門家。

「どんぶり大福帳®」導入コンサルティング、セミナー講師、執筆を業とする。

大学卒業後、大阪の税理士事務所に勤務。顧問先の社長から「もっと気の利いたアドバイスはできないのか? 全く何の役にも立たないな」と怒鳴られ続けノイローゼに。税理士業界にいる限り、社長との「心の溝」は埋まらないと感じ、税理士会を退会し、税理士業界を一度離れる。

上場会社の経理責任者となるがリーマン・ショックの影響をもろに受け上場廃止に。想像を絶する極限ギリギリの資金繰りを経験し、会社が生き延びるためには決算書や会計の専門知識は何の役にも立たないと絶望。

そのときに、お金の本当の姿を見えるようにしておかないといけないと痛感し、独自の資金繰り予測の体系化に成功。本の出版を機に独立し、神田式・資金繰り予測ツール「どんぶり大福帳®」の導入コンサルティングを展開。

「お金の使い方が変わり残高が3カ月で130%に増えた」「人件費300万円のコストダウンに成功」「返済額が50%OFFになり3000万円の特別な借入枠を設定できた」など、全国から喜びの声が届くようになり、「どんぶり大福帳®」導入実績は500社を超える。

●株式会社神田どんぶり勘定事務所

●YouTubeチャンネル「どんぶり勘定事務所」

●神田知宜税理士事務所

【著書】

「世界一シンプルでわかりやすい決算書と会社数字の読み方」(日本実業出版社)

「お金が残る「どんぶり勘定」のススメ~会社のお金は通帳だけでやりくりしなさい」(あさ出版)

「面白いほどわかる!!会計とファイナンスの教科書」共著(洋泉社)