第36回 スタートアップの失敗しない・オーナー経営者の同志を増やせるストック・オプション戦略/イノベーションフォレスト(イノベーションの森)

ストックオプションの発行は、経営者と幹部の目標を一致させ、結束を固めるのに大きな効果を発揮します。ですがその一方で、大盤振る舞い(発行規模を間違えて付与)しすぎて、後になって「こんなはずではなかった!」と後悔するスタートアップも後を絶ちません。ストックオプションのメリットを知るとともに、事前に、何をしてはいけないのか、どこに気を付けておけばいいのか、知っておきましょう。

今回は、M&Aやストックオプションを始めとする企業の戦略的資本政策に関するコンサルティング業務を行っている株式会社プルータス・コンサルティングの専務取締役の岡田広さんにお話をお伺いしました。ストックオプション(以下「SO」)を発行するメリットと、SO発行で失敗しないための注意点などをお聞きしています。

1 ストックオプションのメリットと、スタートアップが失敗するパターン

1)SOを上手に活用すれば会社の成長を促す効果が得られる

後ほど詳しくご説明しますが、ストックオプション(以下「SO」)は、普通株や社債と同じ有価証券の1種である新株予約権を、役職員に報酬として付与するものを指します。厳密には無償で付与するものだけを指しますが、時価を払って付与するようなものや、役職員以外に渡すものも、広義のSOといえるでしょう。SOを付与された人は一定条件の下、付与当時の時価である権利行使価格にて権利行使することで新株を取得できます。ですから、株主と同じように、株価が値上がりするともうかります。このため、SOを付与された人は会社の業績を「自分ごと」と捉えやすく、企業価値を高めるためのインセンティブになります。広義のSOのメリットは、次のようなものがあります。

- オーナー経営者と目標を同じくする仲間を増やすことができる

- 会社を成長させるという目標に対する社員のモチベーションが高まり、社内が団結する

- 会社の成長に貢献した社員に経済面で報いることができる

- 現金を使わずに優秀な人材を集めるための手段として活用できる

- 業績条件等を設定することで自社の企業価値を高めることに貢献できた相手だけを株主とすることが可能となり、資本業務提携の手段としても活用できる

2)スタートアップのSO発行でありがちな失敗

ただ、正直に申し上げますと、私はアーリーステージでSOはあまり積極的には使わないほうがいいのではないかと思っています。また、先々のビジョンがないままの状況では、錬金術のように誤解されることになってしまう可能性もあり、あらためて積極的には発行するべきではないと考えております。

IPOをした会社にありがちな話として、権利行使価格の低いSOの付与を受けたものの会社の成長に貢献できなかった役職員ほど、上場して株価が急上昇したときに、付与されていたSOを権利行使しメリットを享受してから会社を去るというケースがあります。残された役職員の中には、とても頑張って会社の価値向上に貢献したにもかかわらず、SOを発行できる枠がなくなってしまっているため付与を受けられない、あるいは権利行使価格の高いインセンティブ効果の低いSO付与のみといった人が出てきます。こうなると、上場後の社内の雰囲気が悪くなるといったことが起きてしまいます。

本来、上場はゴールではなく第二創業のような位置付けでもあるべきですから、改めて社内で「もう一度上を目指して頑張ろう」と、一丸となるべきときです。ところが、SOによって「富の不公平な分配」が行われたせいで、社内のモチベーションがマイナスの状態になってしまうことが発生します。私は、上場後の経営者の方が、「こんなつもりじゃなかった。うまくいかなかった」と涙を流す場面も目にしたことがあります。

SOの発行によって「こんなはずではなかった!」とならないためには、何よりもSOの本質や、広義のSOのタイプごとの特徴を知ることが大事です。

2 SOってどんなもの? どんな意味があるの?

それでは本格的に、SOとは何かについてご説明します。SOについては、株主の方や事業会社の方にとっては分かりにくく、誤解されている部分もあります。

改めてSOを含む資本政策とは何かということを考えると、ほとんどの人は、「議決権コントロール」という点ばかりに目が行きがちです。ですが、単に増資をするのと違って、SOという複雑なスキームを使う理由は、最初にご説明したSOならではのメリットがあるからです。

そして、まず理解したほうがいいと思うのは、SOは決して錬金術ではないということです。

1)SOは株価が上がった場合に、株主以外ももうかる仕組み

SOは、普通株や社債と同じ有価証券の1つである新株予約権のうち、報酬として無償で渡すものを指します。

SOがない場合、株価が値上がりしたときにもうかるのは、株式を保有している株主だけです。ですが、SOを発行すると、株主以外も経済的なメリットを享受することができ、もうかることになります。

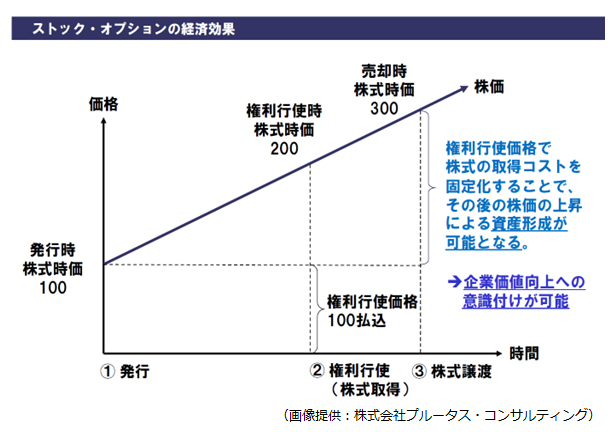

上の図表のように、①の発行時には、その時点の株式の時価が100円だとすると、同額の100円を権利行使価格としてSOを発行します。SOを受け取った人は、後になって株式の時価が200円に上がったとしても、権利行使価格である100円で株式を買うことができます。つまり、株価が上昇した100円分だけもうかるわけです。

2)「富の公平な分配」としてのSO

SOには、見方によって2つの意味があります。1つは、「富の公平な分配」という側面です。さまざまなリスクを取って会社に関わった人たちが、会社が成功したときに、そのリスクの度合いに応じて富が分配されるようにする手段、という観点です。

人生を懸けて会社を立ち上げ、心血を注いでいる経営者の方は、会社が成長した暁には、当然もらうべき対価を得て財産形成をします。また、投資家も、リスクマネーとして投資した対価として、リスクに見合ったリターンを受け取ります。それが富の公平な分配です。

SOも富の分配の手段になるわけですから、絶対に安易に配ってはいけないと考えます。

株価を上げる、つまり企業価値を高めるためには、株主だけでなく、その会社の役職員にも重要な役割があります。SOを発行して役職員に付与することによって、役職員も投資家と同じ目線になって企業価値向上のために努力する。そして、SOを権利行使することで、その成果を得られれば、皆がハッピーになるわけです。つまり、

役職員にも株価の上昇にコミットしてもらう、これが本来のSOのあるべき考え方です。

3)SOの経済効果は株主からの富のおすそわけ

その一方で、SOは、将来、株主が受け取るべき富の一部のおすそわけ(希薄化)です。

例えば、今1円で設立したある会社が将来100億円の企業価値に成長したとします。株式の発行による資金調達がなければ当該会社の100%株主であるオーナー経営者が100億円の富を全て受け取る形になります。ですが、約10%分のSOを発行し役職員に付与しているとすると、役職員が約10億円分を得ることになり、オーナー経営者は約90億円の財産形成となります。言い換えれば、SOを付与することによって、株主が身銭を切って役職員に「おすそ分け」して富を移転しているわけです。これがSOの経済効果です。

特にベンチャー企業は、当初は「ヒト・モノ・カネ」の、ヒトもカネもありません。ですから、株主が将来の株価の上昇時に得る「カネ」の一部を使ってヒトを採用し、会社を成長させていくための手段として活用するわけです。

SOは株主が受け取る富をおすそわけするものですから、発行規模に上限があるのは当たり前となります。SOの本質を理解されれば、発行済株式数の30%も50%も発行するのは、おかしいことがお分かりになると思います。

4)SOイコール株式の希薄化という誤解

SOに関する誤解なのですが、「SOイコール株式の希薄化」という先入観から、SOに対して悪いイメージを持たれている方がいます。既存株主にとって、SOを発行すると発行株式数が増えて、1株当たりの価値が低下(株式の希薄化、ダイリューション)してしまうという懸念があるからです。

確かにSOが権利行使されれば発行株式数が増えますが、権利行使に際して権利行使価格の払い込みがあるため、導入時の時価である株価=権利行使価格を下回る環境下では希薄化は発生しません。希薄化が発生するのは株価が100円を上回ったときだけです。

具体的には、権利行使価格は100円ですから、株価が100円を下回っていた場合、権利行使をすると損をしてしまいます。ですから普通に考えれば、株価が100円を下回っている場合は権利行使されず、希薄化も生じません。

SOを発行すると常に希薄化するという悪いイメージを持たれている方がすごく多いのですが、実際に希薄化するのは、株価の上昇分だけです。

極端な例ですが、100億円の企業価値のある会社が20%分のSOを発行して、権利行使時の企業価値が例えば110億円だったとすると、これはまさに懸念すべき希薄化であり、株主にとってメリットがないということになります。しかしながら、この会社が、1000億円の企業価値を目指すために20%分のSOを発行する場合、会社のプラン通りに企業価値が高まれば、株主も希薄化はするもののそれ以上にもうかることになります。

ですから、SOの是非は、希薄化と、発行することに伴うプラスアルファの部分=企業価値の将来性を比較して議論されるべきものなのです。

3 SOで「こんなはずでは!」とならないための注意点

1)慌てて発行する必要はない

SOは、創業間もないころから慌てて発行する必要はありません。大雑把な目安ですが、種類株ベースで企業価値が10億円から50億円、資金調達を数億円から10億円程度実施した段階でいいのではと考えています。

理想としては、投資家から認められ、期待されて、おカネをしっかり調達できるようになり、企業価値の将来性、エクイティストーリーが描ける状態になったころで発行することで、そのころには、付与される側もSOの重みが伝わりやすくなっていると思います。

乱暴な言い方になりますが、1兆円の企業価値を目指している会社であれば、時価総額が1000億円になってからSOを発行しても、十分SOのメリットを受け取ることが可能です。逆に言えば、10億円でエグジットすることを目指している会社がSOを発行しても、わずかしかメリットはありませんので、効果は薄いでしょう。

2)見通しなき大盤振る舞いは避ける

よくある話なのですが、私どものところに資本政策表を持って相談に来られたときには、「もう発行枠がないですよね」としかお答えできないことがあります。

役職員にSOをどれくらい付与すればいいかということに正解はないのですが、私がお伝えしたいのは、まずは発行株式の「何%」という規模での会話は避けてくださいということです。最終的には検討の結果、何株分のSO=何%分ということになるのですが、企業価値が1000億円まで成長した会社の1%は10億円になります。当初は「たった1%」だと思っていても、10億円になることもあるということを意識しておく必要があります。

SOを付与される側も、特に若い役職員は、1%の重みが分かっていないことが多いですし、どのように企業価値の向上に貢献できるのか分からないまま受け取ってしまうことも少なくありません。SOを付与するときには、今のことだけを考えず、将来の業績や採用計画も見据えておくべきでしょう。

VCなどから見ると、SOの発行枠は、一般的には発行済み株式の10%程度が上限とされています。その上限があるSOの発行枠の中で、例えば、1人当たり1.5%を3人に付与するだけで4.5%になってしまいます。その後にいろいろなCxO(チーフオフィサー)が必要となった場合に、発行できなくなりかねません。

もし、「何も分からないけれども、どうしてもSOを付与したい」ということであれば、1回の発行規模を合計で1%程度もしくはそれ以下に抑えるべきです。5人に付与するのであれば、1人0.2%程度になります。合計で1%であれば、将来ファイナンスをしない場合でも全部で10回発行することができますし、不測の事態にも対応できると思います。

付与する対象者の裾野を広げることも避けるべきです。SOは企業価値向上のインセンティブとすべきものですので、あくまで企業価値の向上にコミットさせられる人に限って付与すべきです。

3)SOを受け取る側もその重みを理解しなければ意味がない

会社の役職員の方にも、SOの本質が伝わっていない場合がほとんどです。会社の役職員の方にとって、SOは「上場するともうかるもの」といった、宝くじのように感じる方が多いようです。

SOを発行した会社によくあるのですが、発行した後2、3週間、受け取った人たちが盛り上がります。ところが、3週間から1カ月過ぎると、何事もなかったかのようになります。

先ほどもご説明したように、SOは株主が身銭を切って役職員に「富をおすそ分け」する、とても貴重なものです。本来、オーナー経営者はその貴重さを役職員に伝えるべきですが、オーナー経営者自身が伝えると、恩着せがましくなる部分もあります。こうした話は、外部の人の力で説明や啓蒙をしてもらったほうがいいかもしれません。

4)権利行使価格と未来予想図を伝えて目標を一致させる

オーナー経営者の方は、SOを付与する役職員に対して、絶対に権利行使価格および将来の株価についての話をするべきです。権利行使価格はそのときの時価ですから、「現時点の会社は投資家からこのように評価されている」と社内に説明するための、良い機会になります。

そして、オーナー経営者の方はさらに、SOを付与する役職員に対して、会社の未来予想図を語りかけてほしいのです。役職員が、オーナー経営者以上に会社のビジョンを持つことはありません。将来の予想図を描くのは難しいものですが、企業価値をどれだけ高める、という目指す水準を示すことで、役職員も未来予想図をイメージできるようになります。私の感覚では、相当数のSOを出す会社で、未来予想図を語ることなくSOを付与してしまっています。

未来予想図を語るとき、あまりおカネの話ばかりではよくないのですが、「もし企業価値が1000億円になったら、あなたに渡した3株分のSOはいくらになります」ということを伝えると、役職員の意識改革になるはずです。最も理想的なのは、SOを付与された役職員のほうから、「社長、今のままだと1000億円の企業価値にはならないですよ」と言ってもらうようになることだと思っています。

そうなれば、オーナー経営者は改めて「今の自分の力だけでは1000億円は達成しない。力を貸してほしい」ということになりますし、「SOを渡したのは、共に1000億円を目指すための重要な人材だと思っているからだ」という熱い想いを語る機会もできます。

SOはオーナー経営者が仲間をつくるためのものです。会社の価値向上を自分ごととして捉え、目標に向かって一丸となるための起爆剤とするのが、SOの本質だと思います。

4 目的に応じて多様なタイプのSOを使い分けよう

それでは、実際にSOの活用方法についてご説明します。ここからは、少し専門的な話になります。

実は、SOは錬金術でないことと同時に、万能ではない、ということも言えます。そこで、広義のSOの中には、それぞれのSOのデメリットを補うような、さまざまなタイプの株式インセンティブ・プランがあることを知っておいてください。

同じ会社であっても、その時々の局面によって、SOの使い方や目的、インセンティブを付与する対象も変わってきます。それぞれの局面に見合ったインセンティブ・プランを使い分け、組み合わせをしながら活用するとよいでしょう。

ちなみに、有償SOはプルータス・コンサルティングが約16~17年前に、信託型SOはプルータス・コンサルティングと松田良成弁護士(現コタエル信託株式会社社長)とで10年弱前に開発したものです。有償SOは上場企業だけで1000社以上、信託型SOも未上場会社を含め400社以上の導入実績があります。

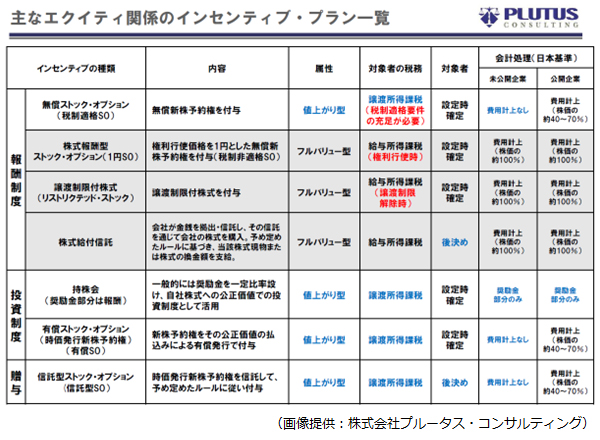

1)ベンチャーは値上がり型を発行すべき

まずは図表の、左から3番目の「属性」という項目にご注目ください。これは、SOなどの付与対象者が、どのような株価の動きによってインセンティブ効果を得られるのかを示しています。SOの基本は、値上がり型です。つまり、SOを発行したときの時価が権利行使価格になりますから、発行時から権利行使時までに上昇した株価の分だけ財産が形成されることになります。これは投資家に対しても説得力があります。

一方で、上場会社の中には、株式報酬型SO(1円SO)や譲渡制限付株式を発行する企業もあります。これらの場合、付与対象者は株価が下落しても財産形成ができます。成長を前提としているベンチャーは、企業価値が横ばい状態に甘んじていても財産形成ができてしまうフルバリュー型は用いるべきではないといえるでしょう。上場会社であっても、例えば時価総額1000億円を目指している現状の時価総額100億円の企業は、フルバリュー型を使うのは効率的ではありません。

これは、投資家への説得力という点だけでなく、特に税務の点での実利面でも理由があります。値上がり型のSOは、譲渡所得課税の約20%のみが適用されますが、フルバリュー型は給与所得課税の適用対象となりますので、最大で約50%の税務負担となります。ベンチャーがフルバリュー型を使った場合、企業価値がせっかく10倍になっても、付与対象者が得られる分のうち半分を税金として差し引かれることになりかねません。企業価値を10倍まで上げる苦労をした割に手取りが少ないのは、違和感がありませんか。日本の会計基準では未上場企業への特例もありますので、値上がり型を用いるべきです。

2)一般的な無償SOは、上場によるエグジット以外では税制的に利用が厳しい

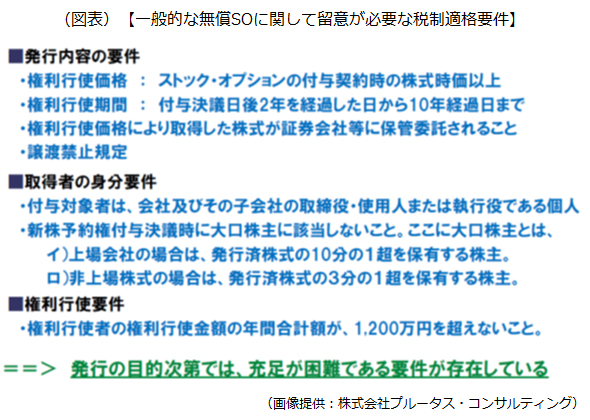

次に考えるべきことは、どのような形でエグジットする可能性があるかについてです。税制の理由からですが、これについては、SOの付与対象者が国内の居住者であることを前提にご説明いたします。

一般的な無償SOの場合、IPO以外でエグジットすると税制適格要件が満たされず、給与所得課税の対象になる可能性が高いということを認識しておくべきです。なぜなら、税制適格要件には、SOを発行したときだけでなく、将来的に満たしておくべき条件が含まれているからです。特に、「権利行使価格により取得した株式が証券会社等に保管委託されること」と「譲渡禁止規定」です。

これに対して有償SOは、株式を時価で購入するのと同じように、新株予約権を評価機関が評価した公正価値=時価で購入するという仕組みであり、あくまでも投資の扱いとなるため、給与所得課税や贈与税の対象にはなりません。

3)幹部には有償SOがお薦め

税制適格要件を考慮する必要のない有償SOは万能のように見えますが、必ずしもそうとは言い切れません。付与対象者を誰にするかによって判断すべきです。

まず、幹部だけを付与対象者にするのであれば、有償SOがお薦めです。先ほどご説明したように、税制適格要件の譲渡禁止規定を考慮する必要がありませんので、仮に付与対象となった気心の知れた幹部がやむを得ない事情で退職しなければならなくなった場合、会社側が、退職時の企業価値に応じた価格でSOを買い取ることができます。買い取り主体は投資家でもOKであり、つまり、在籍する幹部の貢献度に見合った対価を支払うことが選択できる形にもできます。その一方で、在籍要件をしっかりと規定しておけば退職した幹部が退職後もSOを保有し続け、退職後の企業価値の上昇分まで対価を得るような事態も生じません。

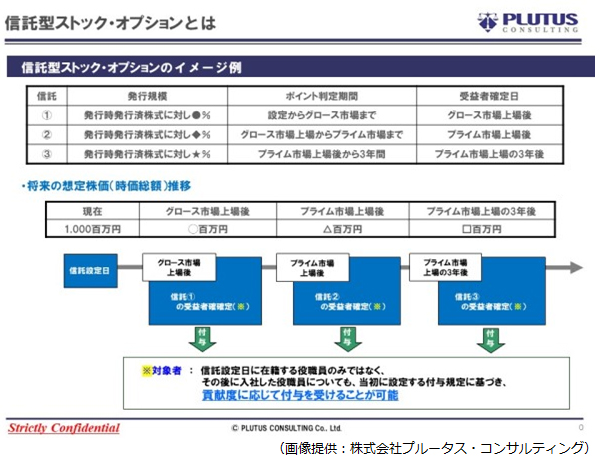

4)「こんなはずではなかった!」を避けられる信託型SO

これに対して、次のような場合は、有償SOよりも信託型SOのほうがお薦めです。

- まだ幹部になって日が浅く、本当に大規模にSOを付与していいかどうか判断がつかない

- 特定の幹部ではなく会社の成長に貢献した人に相応にSOを付与したいと考えている

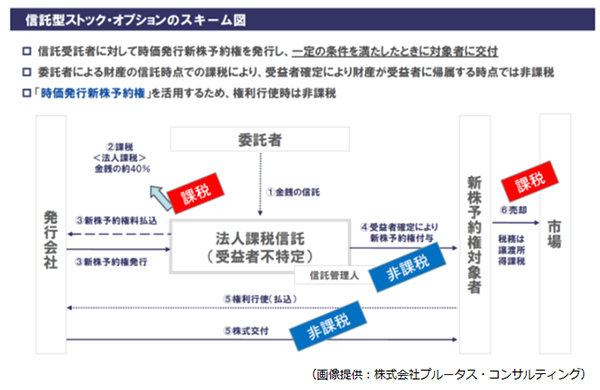

信託型SOは、最終的な付与対象者である「受益者」を不特定にしたまま新株予約権を発行する仕組みです。受益者は、例えば「上場した際に、上場までに最も貢献した5人の幹部」といった条件設定が可能ですので、誰に付与するのかは、「後決め」することになります。付与する新株予約権は受託者に委託し、プールしておいてもらい、設定していた条件が整ったときに、際に設定条件に見合った人に新株予約権が付与されます。

その際、形式的には、委託者(通常はオーナー経営者)が受託者に金銭を贈与し、その際に受託者が贈与を受けた金銭の一部を法人税として納税(税率は40%未満)します。そして、受託者は残額を使って新株予約権を時価で購入する形にして、プールしておくのです。

受託者が法人課税信託として、受贈益として法人税を納税していますので、上場した際に付与対象者となった5人の幹部は、税金処理の終わった財産としてその時点では無税で新株予約権を受け取ることができます。ただし、新株予約権を権利行使して市場で売却した際の所得税は課税されます。

新株予約権を付与する人(受益者)を誰にするかは、客観性を保つために、社外取締役を中心とした委員会などを設けて決定する必要があります。

一般的な無償SOや有償SOの問題点の中で、最も大きな問題は、一度SOを付与してしまうと、会社の成長への貢献度と、権利行使によって得られる対価の額がリンクしなくなるということです。

例えば、同時にSOを付与された対象者は、会社の成長に大きく貢献した人もそうでない人も、同じだけの対価を得ることになります。また、どんなに会社の成長に貢献した人でも、得られる対価は、企業価値(権利行使価格)がもっと低かったときにSOを付与された人の対価を下回ることになります。要するに、たまたま早く入社してSOを付与されていた人がもうかる、ということになってしまう可能性があるのです。特に、上場前と上場後に付与されるSOの権利行使価格が大きく変わることは少なくありません。

信託型SOは、最もSOの付与に際して事故が少ないスキームと言えるかもしれません。ただし、付与対象者を後決めする際の付与のルールに関するアドバイス等、コンサル会社がサポートすることになりますので、相応のコンサルフィーはかかってきます。

5 上場企業によるSOの活用事例

それでは最後に、上場企業の有償SOの活用事例を紹介いたします。ぜひご参考にしてください。

1)目標に向かって社員のモチベーションがアップ(ソフトバンク)

ソフトバンクは2010年7月と2013年5月の2回、有償SOの発行を決議しました。一般的には、無償SOの場合は、タダでもらえるので付与対象者のうちほぼ全員がSOを受け取ることになりますが、有償SOの場合は、持株会と同様に投資制度であるからこそ購入しない人も出ます。

2回の発行では、株式を取得できるための権利行使条件(ハードル条項)として、いずれも一定期間の営業利益がいくら以上になることなどの業績条件を設定しています。

例えるなら、企業価値の向上という目的地を目指す船の無料招待チケットが無償SOであり、乗船チケットが有償SOに当たります。タダでもらった宝くじが外れても無関心なのに対して、自分で購入した宝くじの当選番号はちゃんとチェックするように、人間というものは、やはり自分でおカネを払うと、本気度というか、感覚が変わります。

有償SOを発行する場合、ハードル条項の設定が重要になります。達成が容易すぎる条件では効果がありませんし、努力目標すぎて購入する人が極端に減ってしまったような事例もあります。

2)中期経営計画に連動させて投資家からの納得感も得る(大和ハウス工業)

大和ハウス工業が2013年8月に発行決議した有償SOは、投資家にも納得感の高いスキームでした。権利行使価格は発行決議時の時価に設定していますので、付与対象者も投資家と同じ目線で株価の上昇を目指すことになります。

大和ハウス工業のSO発行のポイントは、中期経営計画の発表と同時にSOの発行を公表しており、ハードル条項の1つに中期経営計画の達成を加えていることです。つまり、中期経営計画の達成に、幹部もコミットしていることを明示しているわけです。

こうしたハードル条項を加えた有償SOは、IR活動をする上でも、とても説得力のある材料になります。これは未上場企業であっても、同じ効果があると思います。

3)業績悪化の場合は責任を取る覚悟を示す(ジェイグループホールディングス)

SOには、目標を達成するとSO付与対象者ももうかる、というプラス型のものだけでなく、業績が悪化したらSO付与対象者が責任を取る、というマイナス型(リスクを伴う条件設定)のものもあります。

2014年4月にジェイグループホールディングスが発行決議した有償SOは、約10年間の権利行使期間の間に、発行決議時の株価である権利行使価格に対して、一度でも株価が40%未満となった場合に、権利を行使しなければならない「強制行使条件」を設定しました。

4)資本業務提携

この他、実例ではお示しできませんが、有償SOを社外の協力者や資本業務提携先に付与するという活用方法もお薦めです。

資本業務提携でよくある話なのですが、提携時に自社株を譲渡したものの、3年、5年しても提携が機能しないケースがあります。その場合、提携先は自社の企業価値向上に貢献していないにも関わらず、株価上昇の利益だけ取っていくことになります。

資金調達ニーズとの兼ね合いもありますが、そのような場合に業績条件付きの新株予約権(有償SO)を付与すれば、提携による結果を出さないと株主にさせなくすることが可能になります。つまり、「リセットボタン付き資本業務提携」を結ぶことができるのです。これはスタートアップにも活用していただきたいスキームだと思います。

以上

※上記内容は、本文中に特別な断りがない限り、2022年10月5日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

株式会社プルータス・コンサルティング専務取締役

慶應義塾大学経済学部卒業。三菱UFJ銀行(旧東京銀行)、同行ニューヨーク支店、JPEGモルガン・チェース銀行(旧チェース・マンハッタン銀行)、ゴールドマン・サックス証券などを経て現職。ニューヨークでは、アジア通貨危機の最中、事業法人への中南米通貨などの新興国通貨についてデリバティブを活用したリスクヘッジを提案し、その後も機関投資家、事業法人などの為替・金利のデリバティブセールス業務に従事。現在は、新株予約権、転換社債、種類株等の有価証券の活用による戦略的な資本政策を提案している。 ●森若幸次郎 / John Kojiro Moriwaka

イノベーションプロバイダー、ファミリービジネス二代目経営者、起業家、講演家、コラムニスト

山口県下関市生まれ。19歳から7年半単身オーストラリア在住後、医療・福祉・介護イノベーションを目指す株式会社モリワカの専務取締役に就任。その後、ハーバードビジネススクールにてリーダーシップとイノベーションを学び、卒業生資格取得。約6年間シリコンバレーと日本を行き来し、株式会社シリコンバレーベンチャーズを創業。