変化の時代だからこそ、経営リスクの確認とその備えが重要です!! りそな銀行がそのお手伝いをします!!

経営者に万が一のことがあっても事業を継続できるように、いわゆる「法人保険」(事業保険、経営者保険)に加入している会社は多くあります。

もし、御社が法人保険に加入している場合、定期的に保障内容を確認し、必要に応じて見直しているでしょうか。物価高(仕入れ費の高騰)や円安など、経営を取り巻く環境が激変する中、改めて「いざというとき、いくら必要なのか?」をシミュレーションし、確保しておくことが大切です。折しも、さまざまな法人保険をめぐる課題が指摘される中で、法人保険に対する意識は、本来の機能である「保障」へと変わってきています。

この記事では、法人保険の目的を再確認した上で、保障額を決める際の基本的な考え方などを紹介します。御社の法人保険の保障内容について、見直す際のヒントになりましたら幸いです。

●法人保険など保険関係でお困りごとがある方はこちらのアンケートからご入力ください。

りそな銀行が見直しのお手伝いをします。

1 「保障」を重視する流れ

中小企業経営者向けの法人保険については、2019年2月以降、規制が強化されてきました。また、2022年7月には、金融庁は行き過ぎた募集活動があったとして、大手生命保険会社に対して、保険業法に基づく行政処分、業務改善命令を出しました。

法人保険の本来の機能は保障です。保険加入でリスクを移転することで金銭的な憂いをなくし、経営者に万が一のことがあったとしても、経営者の家族、社員とその家族、顧客を守ることができます。いま一度、経営リスク全般の点検を行い、法人保険について、改めて考える時期にきているといえるでしょう。

なお、法人保険の損金算入については、以下の記事に、法人保険の種類ごとにルールをまとめています。法人保険を見直す際には、こうしたルールの確認も重要です。

【2022年版】法人保険に加入する前に読む 種類ごとにまとめる損金ルール

2 必要な保障額の考え方

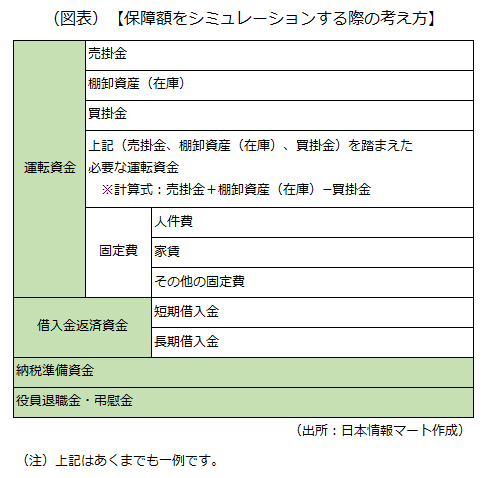

経営者に万が一のことがあったときの「保障額」については、主に「運転資金」「借入金返済資金」「納税準備資金」「役員退職金・弔慰金」の4点について考える必要があります。

1)運転資金

運転資金は会社を経営していく上で必要な資金です。一般的に、運転資金の目安は、次の計算式で求められます。

運転資金=売掛金+棚卸資産(在庫)−買掛金

分かりやすく言うと、これから入ってくる予定のお金(売掛金+棚卸資産(在庫))から、これから出ていく予定のお金(買掛金)を引いたものが運転資金です。また、この他に、会社経営には人件費、家賃などの固定費もかかります。

会社の状況にもよりますが、経営者に何かあった場合、売上が減少し、資金繰りが悪化するかもしれません。そこで、運転資金や人件費など固定費分の財源確保が必要になってきます。

どれくらい先まで見越した保障額にするかについては、「3カ月分」「6カ月分」「12カ月分」などさまざまな意見があります。これは経営者の考え方次第であり、経営状況と財務状態から判断することになります。

2)借入金返済資金

経営者に何かあった場合でも、金融機関などに対する「借入金の返済」が滞らないように、返済原資を確保しておく必要があります。「どこから、どのような条件で、いくら借りているか、返済期日はいつか」を整理した上で、保障額を検討しましょう。以下は、ビジネスローンを例に必要な返済額の考え方を示したコンテンツです。基本的な考え方は同じですので、参考にしてみてください。

なお、借入金返済資金については、短期借入金(1年以内に返済期日が到来するもの)だけでなく、長期借入金(返済期日が1年を超えるもの)も視野に入れましょう。

3)納税準備資金

生命保険で「運転資金」「借入金返済資金」を準備する場合、その保険金収入は課税の対象となるので、納税のための資金を考慮しておく必要があります。法人実効税率を33〜34%として計算するとよいでしょう。

4)役員退職金・弔慰金

経営者に何かあった場合に、会社として、経営者の家族の生活などのために支給する役員退職金・弔慰金を準備しています。いくら準備するかは規定によりますので、それに従った備えが必要です。

ここまで見てきた保障額で必要な4点のうち、特に「運転資金」「借入金返済資金」については、会社の状況や経営者の考え方などによって金額が変わってくるでしょう。このあたりは、御社の財務状況などをよく分かっている金融機関に相談するのも一策です。

3 誰に相談して加入あるいは見直しを検討するか

法人保険の加入あるいは見直しについては、保険会社(代理店を含む)、金融機関など、誰に相談するかが重要です。既に加入している法人保険を見直す際は、「世の中の動き」「今の会社の状況」を踏まえた上で、「今の保険契約は本当に適正な保障額か?」について、こちら側(中小企業経営者側)に立って考えてくれる人が望ましいです。

また、運転資金や借入金についてもしっかりと知識があり、かつ御社の財務状況が分かっている人、言ってみれば毎月の資金繰りも相談できるくらいの人が理想的です。そうした意味では、やはり金融機関に相談するのが安心かもしれません。定期的にコミュニケーションを取り、御社の状況をよく分かってもらうようにしておくとよいでしょう。

法人保険に加入してから時間がたっている場合には、会社を取り巻く環境が大きく変化している可能性があり、保障内容を確認するいいタイミングかもしれません。昨今では、変額保険や有配当保険、外貨建保険などさまざまな選択肢が増えています。ニーズに合わせて見直しを検討してはいかがでしょうか。

●法人保険など保険関係でお困りごとがある方はこちらのアンケートからご入力ください。

りそな銀行が見直しのお手伝いをします。

以上

※上記内容は、本文中に特別な断りがない限り、2022年10月12日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)